上市企业30强(地产G30)是中国房地产卓越100榜的源起,评选的是30家位于行业顶尖位置的房地产上市企业,他们是优秀房地产行业上市企业的代表。

上市企业30强(地产G30)是中国房地产卓越100榜的源起,评选的是30家位于行业顶尖位置的房地产上市企业,他们是优秀房地产行业上市企业的代表。

地产G30代表着:伟大(Great)的房地产企业、勇于追求光荣(Glory)的房地产企业以及跻身中国最优秀行列的地产企业群体(Group)。榜单的目标企业为在内地、香港及海外上市的中国大陆房地产企业。

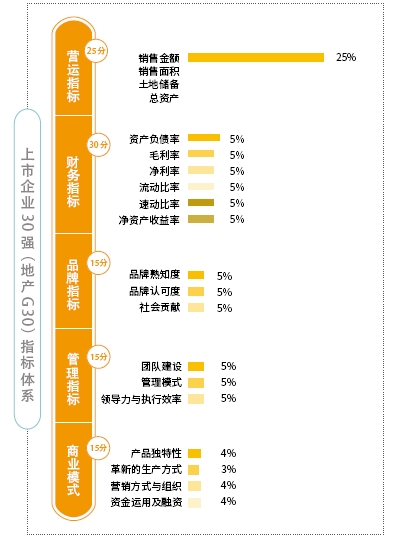

评测体系由营运、财务、品牌、管理、商业模式五大指标体系构成,分别占比25%、30%、15%、15%、15%,即25分、30分、15分、15分、15分。

与往年相比,评测体系进行了一处调整,即营运指标占比由30%调低为25%,财务指标占比则调高至30%,强调的是规模化发展下的财务稳健与抗风险能力。

财务指标是上市企业30强(地产G30)的关键指标,也是与卓越100榜主榜单的最大区别之处。故此,在上市企业30强(地产G30)中,营运指标占比权重由55%降低到25%,变化的权重空间形成财务指标,占比30%,品牌、管理、商业模式指标构成与权重与卓越100榜主榜单相同。

财务指标体系包括资产负债率、毛利率、净利率、流动比率、速动比率、净资产收益率六个单项指标,所有单项指标的权重均调整为5%,即5分。

为统一标准,2017中国房地产上市企业30强(地产G30)财务指标截取时间为2016年6月30日,同时结合观点指数研究模型全年追踪的财务数据。

地产G30榜单点评

1、稳健中海逆袭“万碧恒”,再度登顶地产G30

2017中国房地产上市企业30强(地产G30)中,最令人意外的莫过于中海地产,凭借优异的财务指标表现,逆袭卓越100榜中原本遥遥领先的万科、碧桂园、恒大三家企业,成为榜单冠军。

而且,这不是中海第一次依靠优异的财务指标得分赢得上市企业30强(地产G30)第一名:2013年度地产G30榜单,中海曾以0.5分的优势拉下万科,夺得桂冠。

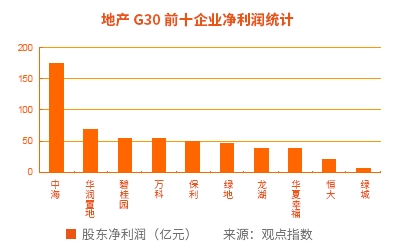

中海的财务表现一直稳健出色,这是行业内众所周知的事实。2016年中期报告显示,截止到6月30日,中海净利润同比增长20.6%,达到196.9亿港元,稳居行业第一;减去物业重估公允值带来的净利,仍是万科53.51亿元的两倍多。

夺得2016年销售榜首的恒大,上半年归属公司股东净利润是20.17亿元,仅为中海的1/6;华润置地、碧桂园等上半年净利润也同样不到中海的一半。

这仅仅是盈利方面的表现,在榜单中呈现的是毛利率、净利率、净资产收益率得分分别为3.8分、5分、5分。此外,中海资产负债率、流动比率、速动比率的评分均是满分5分,财务指标总得分为28.8分,远超第二名的23.6分。

对于中海财务表现的详细点评,可在本报告“典型企业点评”部分《中海篇与众不同的净现金解读》中进一步了解。

中海之外,卓越100榜前三强万科、碧桂园、恒大的排名也出现了变动,碧桂园财务指标得分17.3分,超过万科的13.8分和恒大的13.9分,使得上市企业30强(地产G30)总分达到74.9,位居第二。

2、裸泳者的舞蹈,千亿企业财务表现普遍低迷

财务指标权重的加强,进一步强调和要求新时期房地产企业在财务与抗风险方面的能力。

“只有当大潮退去的时候,你才能知道谁在裸泳。”——巴菲特这句举世皆知的名言,在今天的中国房地产行业环境中仍然具备相当的现实意义。

纵观财务指标得分,除了中海一枝独秀外,进入前10的千亿房企只有龙湖和华夏幸福两家。而得分最低的4家企业均为千亿甚至三千亿规模企业。得分最少10家企业中,有8家是千亿规模企业。

这种现象值得行业深思,当企业在极速扩张并追逐规模的时候,如何保证盈利能力和抗风险能力?我们也不能不反思,当房地产行业地价不断上涨之时,拿地最多的规模企业,需要付出的代价和风险可能会最大化。

值得注意的是,稳健的企业一如既往地表现稳健,例如龙湖地产。卓越100榜中排名第12的龙湖地产,在上市企业30强(地产G30)中一步跳入第6名,可见财务指标得分对其总分的影响。(关于龙湖地产的财务表现,详见本报告典型企业点评《龙湖篇盈利、规模与持有》)

龙湖之外,华夏幸福地产G30排名也从卓越100榜中的13名上升至第10名,其财务指标得分则为21.3分,位居第7.(关于华夏幸福的财务表现,详见本报告典型企业点评《华夏幸福筹钱有术与盈利解谜》)

3、中型房企选择题,如何兼顾规模与盈利?

财务表现较为出色的规模扩张型房企中,值得注意的是几家中型房企:龙光、旭辉及合景泰富。龙光、合景泰富财务指标表现分别位居第2和第4,优秀的财务表现,似乎也是龙光携手合景泰富以总价168.55亿港元投得香港鸭脷洲地王的底气所在。

特别是合景泰富,2016年全年销售业绩为223亿元,营运指标得分不高,在卓越100榜中排名第60位,但凭借高达22.9分的财务表现,进入上市企业30强(地产G30)第25名,跨越了数十家房企。

毛利率和净利率是支撑合景泰富财务表现的最主要指标,均拿到了满分5分。其次是净资产收益率得分4.4分和资产负债率得分3.5分。

2016年度,合景泰富在盈利表现如此突出的基础上,也没有原地踏步,而是大手笔拿地扩张。仅5-8月,合景泰富就投下约共130亿元购入8宗住宅地块。

合景泰富主席孔健岷在8月份的中期业绩发布会上表示,公司对拿的地非常有信心,通过高速周转,地块预计将获得较高利润。

旭辉比起合景泰富,虽然财务指标得分略低一些(21.1分),但是规模扩张的速度更快,2016年度已经达到530亿元的销售规模,拿地支出也更加大手笔。

规模增长是旭辉当前最大的目标,为此在一定程度上牺牲盈利和安全似乎是理所当然的事情,毕竟大规模拿地需要支出大量现金。

但正如旭辉主席林中所说,2016年拿下的36个项目中,没有一块是地王。旭辉还是要以利润为先,不参与规模和土储竞赛。

中报显示,旭辉2016年中期毛利率由2015年24.1%的低点回升至27.07%,除了得益于产品溢价的提高,还得益于对土地成本的控制。

对于规模,林中同样信心十足地表示,未来几年是旭辉持续、稳定、有质量的快速增长期,相信能够维持复合增长率比较高的水平,而且6000亿之前不可能碰到天花板。

4、政策红利下,房企财务及抗风险能力有所好转

分析上市企业30强(地产G30)财务指标中的资产负债率一项,30家房企平均值为73.96%,较2015年度的73.80%有微弱增长(2014年度:73.90%;2013年度:72.22%;2012年度:72.54%).

具体来看,30家企业中有9家资产负债率超过80%,最高为绿地集团的88.36%;处于70%-80%之间的企业数量有11家,60%-70%之间有9家,只有1家企业资产负债率在60%以下,为中海地产的51.11%。

值得注意的是,上市企业30强(地产G30)中,资产负债率位居前10的企业,2016年度平均销售金额达到了1541.07亿元,这一数值在2015年度为973.45亿元。与此相对应的是,资产负债率最低的10家企业,2016年平均销售金额为742.35亿元(2015年度:532.52亿元).

由此可知,上市企业30强中,规模越大型的房企资产负债率偏高的几率越大。

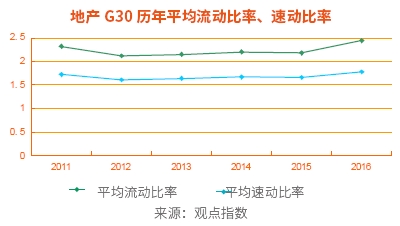

当然,仅用资产负债率作为考量房企财务安全和抗风险能力的指标并不合理,因此还需要观察流动比率及速动比率。

数据显示,上市企业30强(地产G30)2016年度平均流动比率为1.78,较2015年度的1.66有较明显的好转,也是近几年来地产G30最好的流动比率表现(2014年度:1.67;2013年度:1.64;2012年度:1.61;2011年度:1.72).

30强企业中,有5家流动比率超过2.0的安全线,其中又有3家超过3.0(2015年度:2家;2014年度:5家;2013年度3家;2012年度2家;2011年度4家)。除此5家外,剩余25家企业流动比率水平都超过1.0,最低为新城控股的1.19.

2015年度,仅有万达商业1家流动比率低于1.0,本年度万达商业退市后,30强企业流动比率均超过1.0.

速动比率方面,30家上榜企业平均值为0.66,对比2015年度的平均值0.52,同样呈现大幅改善(2014年度:0.53;2013年度:0.51;2012年度:0.51;2010年度:0.60).

虽然仍然只有1家企业速动比率超过1.0的安全线,与上一年度持平(2014年度:0家;2013年度:1家),但是还有1家接近1.0,有4家位于0.80以上。速动比率最低企业为万科0.41,而2015年度有5家企业低于0.40的水平。

毫无疑问,过去一年多流动性的开闸以及房企融资潮背景下,中国房地产企业的财务安全和抗风险能力开始修复,扭转了连续几年的低迷情况。但是,大潮已退,形势逆转。2017年,流动性已经不再是房企高歌猛进的催化剂,而是逐渐转变成为了绊马索。在行业、市场、政策环境面临转变之际,房企又将怎样应对?

5、盈利能力加速下跌,未来能否重回增长?

考量上市房企的财务指标,还包括重要的盈利能力,上市企业30强(地产G30)中,通过毛利率、净利率和净资产收益率三大指标来权衡企业的盈利能力。

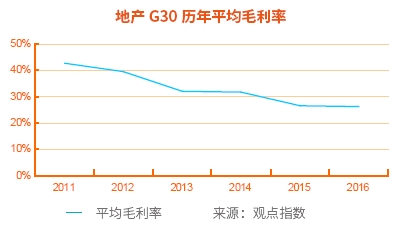

近年来,中国房地产行业盈利水平不断下降,已经是有目共睹的现象。历经多轮调控以及土地价格不断上升,行业平均利润水平一直在走低。上市企业30强(地产G30)数据显示,30家企业平均毛利率水平为26.26%,较2015年度的26.44%进一步下滑。从近5年房企毛利润水平曲线可以发现,这是一条越走越低的曲线(2014年度:31.8%;2013年度:32.04%;2012年度:39.54%;2011年度:42.73%).

其中,毛利率超过40%的企业有3家,最高为华夏幸福的45.28%;毛利率位于30%-40%的企业有5家(2015年度:7家);低于20%的企业有5家,没有毛利率低于10%的企业。

毛利率最高的前10家企业,平均销售规模为845.8亿元,但是毛利率最低的10家企业,平均销售规模则上升为1456.66亿元。也就是说,销售规模越大的房企,盈利能力反而更低。

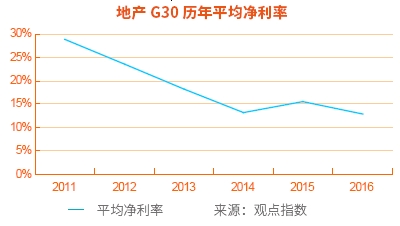

再看净利率,30家房企录得平均净利率数值为12.9%,较2015年度的15.6%,少2.7个百分点,也比2014年度的13.16%更低。(2013年度:18.18%;2012年度:23.56%;2011年度:28.91%)

五年时间,中国房地产上市企业30强(地产G30)的平均净利率水平从接近30%跌至10%左右,房企盈利能力日益低下。

这30家企业中,只有1家企业净利率超过40%,30%-40%区间没有任何一家企业达到,20%-30%之间的企业数量也仅有5家;值得注意的是,净利率低于10%的企业数量占据一半,达到15家,甚至有1家低于1%。

净资产收益率表现与毛利率、净利率的轨迹基本一样,统计显示,地产G30企业平均净资产收益率为4.19%,远低于2015年度的6.6%;对比2014年度的6.78%以及2013年度的7.65%,均呈现较大幅度回落。

分区间来看,2017年度上市企业30强(地产G30)中,没有任何一家净资产收益率超过20%(2015年度:0家;2014年度:1家;2013年度:1家);10-20%之间的企业有1家(2015年度:4家;2014年度:3家;2013年度:6家);低于5%的企业有18家(2015年度:10家;2014年度:9家;2013年度:7家),有1家低于1%。

2016年,中国房地产上市企业虽然财务表现及抗风险能力好转,但是盈利能力进一步加速下跌。对于所有企业来说,这是一个严峻的问题:是要规模还是要利润?在行业发展到如此艰难的环境下,未来如何寻找到新的利润增长点?

或许这正是众多房企追求转型、跨界、多元化的原因之一。

(此文不代表本网站观点,仅代表作者言论,由此文引发的各种争议,本网站声明免责,也不承担连带责任。)